03 Feb Approfondimento | DSCR: lo specchio di un nuovo modello di analisi

Le gravi crisi economiche che si sono avvicendate nel 2008 prima e successivamente nel 2011, hanno spinto gli enti regolatori ed i soggetti preposti al controllo dei mercati ad interrogarsi non solo dell’efficienza degli strumenti a loro disposizione per prevenire un’eccessiva concentrazione dei rischi, ma addirittura a riconsiderare la validità di un approccio generale alla prevenzione del rischio fondato sui così detti Incurred Loss Models.

Secondo questi modelli nati sulla scorta della filosofia comunemente accettata dalle regolamentazioni di Basilea I e Basilea 2, gli istituti finanziari dovrebbero apporre riserve a tutela dei propri depositi proporzionali ai rischi associati ai crediti detenuti tra gli attivi di bilancio. In questo modo, la misurazione dei rischi avviene sostanzialmente basandosi su situazioni di crisi già conclamate, lasciando fuori dalla propria valutazione posizioni non ancora ufficialmente di insolvenza ma che già mostrerebbero le avvisaglie di un pericoloso deterioramento. Un esempio degli esiti nefasti di questo approccio è riscontrabile negli esiti della crisi dei mutui subprime del 2008.

Pertanto, si è venuta rapidamente affermando un nuovo approccio volto ad individuare anche il rischio associato alla presenza di indicatori che prefigurano potenziali situazioni di crisi aziendali. I modelli fondati su questo nuovo approccio sono definiti Expected Loss Models.

In quest’ottica bisogna inquadrare il Principio Contabile Internazionale IFRS 9, rivolto in particolare al mondo bancario, e formulato già nel 2014 ma entrato in vigore per il suo probation period solo nel 2018, per poi essere completamente operativo dal 2019.

Tra le più importanti novità apportate dal IFRS 9 vi è senz’altro il nuovo modello di impairment denominato the three buckets model. Questo prevede il riconoscimento, la rilevazione degli accantonamenti e delle perdite attese in funzione del grado di deterioramento del rischio di credito degli strumenti finanziari. Non è quindi più richiesto il manifestarsi di un evento o segnale esplicito di perdita effettiva per il riconoscimento di un onere. Pertanto, le perdite attese dovranno essere calcolate sempre e gli accantonamenti dovranno essere aggiornati ad ogni data di reporting per riflettere le variazioni nel rischio di credito.

The three stage approach può essere sinteticamente descritto affermando che alle già precedenti categorie (stage) dei crediti performing (rischio creditizio basso) e di quelli non performing (rischio creditizio alto), se ne aggiunge una terza detta degli under – performing in cui ricadono tutti i crediti a cui è associato un rischio medio e che quindi richiedono un attento monitoraggio per prevenirne l’eventuale deterioramento.

Il più profondo impatto per il mercato del credito derivante della rilevazione dei crediti under – performing è legata alla rilevazione delle perdite e dei relativi accantonamenti, che non avviene più su di un orizzonte temporale di un solo anno ma su di un orizzonte che copre la vita dello strumento sino alla scadenza. Questa previsione comporta un considerevole incremento degli accantonamenti richiesti rispetto alle posizioni classificate come in bonis (performing).

Pertanto, individuare gli indicatori di allerta (Early Warnings) che possono determinare un deterioramento del credito dallo stage 1 allo stage 2 diviene essenziale per le imprese al fine di prevenire un eventuale peggioramento della valutazione da parte degli istituti di credito che potrebbe comportare un aggravio delle condizioni o, nei casi più gravi, una riduzione degli accordati.

Alcuni indicatori di allerta sono già individuati all’interno del principio contabile e della sua appendice, altri invece sono lasciati all’interpretazione degli istituti di credito che al riguardo hanno fatto ampio ricorso agli indicatori già presenti nell’Asset Quality Review.

In questa sede ci soffermeremo sul DSCR, uno degli Early Warnings di maggior rilievo nelle valutazioni applicate dagli istituti in applicazione dell’impairment imposto dall’IFRS 9, nonostante questo non sia tra gli indicatori esplicitamente citati dal principio contabile.

Il “Debt Service Coverage Ratio” è l’indice finanziario più apprezzato dagli istituti di credito e dagli enti regolatori per valutare la capacità di generare risorse finanziarie sufficienti a sopperire agli obblighi finanziari assunti.

Esistono più formulazioni del DSCR e non è possibile identificarne una su cui tutti gli addetti ai lavori concordino. Tuttavia, di seguito riporteremo una formulazione piuttosto completa e che ha il pregio di identificare in modo abbastanza chiaro gli elementi principali:

DSCR=(Ebitda + Leasing ± Delta working capital – taxes)/(Annual Debt Service (Principal+Interests)+Leasing)

Da questa formulazione appare chiaro che il DSCR sia un indice squisitamente finanziario (Cash Vs Cash) che mette in rapporto il flusso di cassa operativo netto da imposte con il flusso di cassa per il servizio del debito.

Il denominatore è dato dalla somma della quota capitale e della quota interessi di tutte le linee di finanziamento e leasing (se presenti).

Ai fini dell’Asset Quality Review un calo dell’indice sotto 1,1 dà origine ad un «impairment trigger» con conseguente riclassificazione del debitore da performing loan a underperforming loan o, nella peggiore delle ipotesi, a non-performing loan. In caso di accensione del trigger scatterà per gli istituti l’obbligo a giustificarne le motivazioni, oppure si dovrà procedere al calcolo del relativo accantonamento sul rischio di credito.

Affinché l’azienda sia valutata positivamente è necessario che tale indicatore sia superiore a 1,25, ma già quando si raggiunge la soglia del 1,1 si entra in un livello di allerta precoce.

Il DSCR può essere determinato in modo più «qualitativo» attraverso il ricorso a semplificazioni particolarmente aggressive quali l’utilizzo quale numeratore del solo EBITDA al netto delle imposte. Questo approccio è molto comune tra gli istituti di credito, che ricorrono a questo indicatore per monitorare e valutare il merito creditizio delle aziende clienti.

DSCR=(Ebitda – taxes)/(Annual Debt Service (Principal+Interests))

In questa formulazione non teniamo conto né al numeratore né al denominatore del leasing, dal momento che l’EBITDA già riporta i costi connessi ai leasing e quindi è possibile procedere a non reintegrali a condizione di non tenerne conto neppure al denominatore.

Tuttavia, questa seconda formulazione, come la precedente, tiene conto solo del debt service imputabile ai finanziamenti rateali, tralasciando i rimborsi eventualmente derivanti dall’utilizzo delle linee autoliquidanti e di quelle di cassa a revoca. In ragione di ciò alcuni istituti fanno ricorso ad una formula che prenda in considerazione anche il ricorso alle linee a revoca:

DSCR=(Ebitda – taxes)/(Oneri finanziari + Debiti a breve – Autoliquidanti – 80% fidi a revoca)

In questo caso al denominatore troviamo il debito finanziario a breve (la voce debiti entro i 12 mesi del bilancio civilistico) comprensivo di oneri finanziari al netto di linee di credito autoliquidanti e dell’80% dei fidi di cassa a revoca.

Alcune banche quindi, per ciò che riguarda il servizio del debito, richiedono non solo che l’impresa sia in grado di rimborsare la quota capitale dei finanziamenti rateali nei 12 mesi successivi ma anche il 20% degli affidamenti di cassa puri.

A prescindere dalla sua formulazione il DSCR è diventato uno degli indicatori più importanti nelle valutazioni sull’affidabilità della clientela in quanto permette di verificare in modo abbastanza immediato il rispetto del Principio del Cash Flow Matching, secondo cui il flusso di cassa operativo dall’impresa deve essere al massimo pari agli impegni finanziari assunti in termini di rimborso del debito contratto.

Tuttavia, come per tutti gli indicatori sintetici, il DSCR deve essere interpretato e contestualizzato al fine di evitare distorsioni nelle proprie valutazioni. Ad esempio, un’impresa che si finanzi al tasso del 0.50% e che, svolgendo attività finanza speculativa, acquisto titoli finanziari prontamente liquidabili con rendimento pari allo 0,90%. Avrebbe un impatto negativo sul DSCR, in quanto il denominatore registrerebbe un incremento mentre il denominatore non registrerebbe il beneficio del financial gain, in quanto l’EBITDA non ricomprende gli interessi attivi.

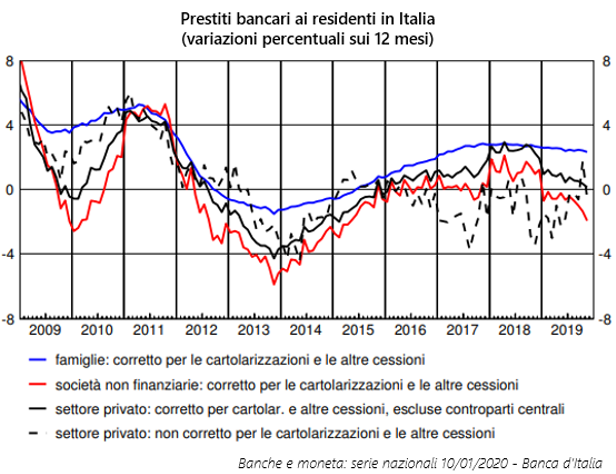

L’impatto dell’IFRS 9 sul mercato del credito si è fatto sentire da subito, come evidenziato nel grafico sottostante:

Nel 2019, secondo i dati della Banca d’Italia, dopo anni di ripresa delle erogazioni di credito verso le imprese si è verificata una un’evidente contrazione dei prestiti bancari alle società. Tale contrazione è sicuramente riconducibile anche all’entrata in vigore del nuovo principio contabile e ciò sarebbe confermato dalla relativa stabilità dei prestiti concessi alle famiglie che invece hanno goduto nello stesso periodo di una relativa stabilità.

Come anticipato il DSCR è solo uno degli indicatori di allerta precoce che, nel giro di pochi anni, si sono affermati come strumenti fondamentali per il monitoraggio del rischio associato alle imprese. Anche alla luce dell’entrata in vigore della Riforma sulla crisi d’impresa, è sempre più importante per le imprese dotarsi di strumenti atti al monitoraggio di questi indici sia per il rispetto delle normative che per non pregiudicare le proprie possibilità di accedere al credito bancario.

Marco Bressan

Debt Specialist – Strategya S.r.l.

Lascia una recensione